Anti Antre, Berikut Tips Membeli Emas Digital

Selain tanpa antre, berikut beberapa manfaat membeli emas digital:

Rabu, 16 April 2025 | 14:46 WIB

Asosiasi FinTech Indonesia (AFTECH) menegaskan hadirnya jasa layanan keuangan digital saat ini mengisi jarak atau gap pembiayaan yang tak dapat dipenuhi oleh lembaga keuangan formal (bank). Dalam operasionalnya, penyedia layanan finansial technology (fintech) tetap harus memenuhi standar yang sama dengan institusi incumbent lain, termasuk memiliki ISO27001 seperti yang harus dipenuhi lembaga keuangan lainnya.

Wakil Ketua Umum AFTECH yang juga CEO Investree, Adrian Gunadi mengatakan bahwa OJK perlu memahami dengan lebih baik bahwa terdapat berbagai model bisnis fintech lending di Indonesia dengan segmentasi yang berbeda-beda.

Mulai dari yang fokus ke dana talangan konsumen dengan nominal di bawah Rp 3 juta dan termin pinjaman kurang dari 1 minggu, hingga yang melayani pinjaman untuk modal Usaha Mikro, Kecil, dan Menengah (UMKM) hingga Rp 2 miliar dengan termin pembayaran 1-12 bulan.

Baca juga: Ini 36 Perusahaan Fintech Yang Resmi Terdaftar di OJK

“Hal ini ditawarkan senantiasa dengan merujuk pada tingkat bunga pinjaman bank atau lembaga keuangan lainnya. Tentu karakteristik produk dan pendekatan mistigasi risikonya sangat berbeda untuk masing-masing layanan. Sehingga inilah yang menentukan tingkat suku bunga pinjaman yang ditawarkan dengan tetap menekankan aksesibilitas dan kecepatan proses,” jelas Adrian.

Maraknya P2P Lending direspon dunia usaha dengan banyaknya jumlah peminjam baik dalam kapasitas individu maupun sebagai UMKM dengan variasi pinjaman yang berbeda-beda. Antusiasme ini bagi fintech merupakan celah untuk memecahkan masalah financial gap dalam pembiayaan UMKM.

Reynold Wijaya selaku Ketua Kelompok Kerja P2P Lending AFTECH menjelaskan, segmen yang menjadi peminjam dana dari fintech didominasi masyarakat yang belum tersentuh lembaga keuangan konvensional (unbankable).

Ada lebih dari 50 juta orang Indonesia tak memiliki akses pembiayaan dari bank, terlebih pembiayaan bagi Usaha Mikro, Kecil dan Menengah (UMKM). "Bank pasti ambil segmen (masyarakat) terbaik. Yang tidak punya akses ini bisa karena tidak punya jaminan atau agunan, data tidak lengkap, ataupun persoalan usia (usaha UMKM)," jelas dia.

Di lain sisi, urusan permodalan bagi UMKM masih menjadi masalah klasik. Banyak UMKM gulung tikar karena masalah modal bahkan tak sedikit yang merogoh kocek pribadi, tapi saat berbenturan dengan kebutuhan pribadi maka risikonya bisnis terhambat atau tutup.

Baca juga: Asosiasi Fintech Akan Tetapkan Batas Bunga Pinjaman P2P Lending

Otoritas Jasa Keuangan (OJK) sendiri kerap menegaskan adanya gap pembiayaan sebesar Rp 988 triliun yang belum mampu dipenuhi perbankan saat ini. Fakta ini selaras dengan temuan studi Asian Development Bank (ADB) tahun 2017 bahwa terdapat gap pembiayaan sebesar US$57 miliar di Indonesia yang belum dapat didukung oleh lembaga keuangan formal.

Di sinilah fintech berpotensi menjadi alternatif pembiayaan dan mewujudkan inklusi keuangan sesuai Strategi Nasional Keuangan Inklusif (SNKI) dengan prioritas agenda nasional, yaitu membuka akses layanan keuangan kepada sedikitnya 75 persen penduduk Indonesia yang unbankable.

Baca juga: Kenali Risiko Penggunaan Fintech

Selain tanpa antre, berikut beberapa manfaat membeli emas digital:

Rabu, 16 April 2025 | 14:46 WIB

Berikut 4 kontribusi open-source yang bisa mengubah lanskap bisnis di Indonesia:

Senin, 7 April 2025 | 21:04 WIB

Untuk pertama kalinya di dunia, deteksi kanker kulit dapat dilakukan dalam waktu kilat menggunakan teknologi AI.

Senin, 7 April 2025 | 10:00 WIB

Dalam sepuluh tahun ke depan, AI akan semakin mengubah cara kita bekerja dan berinteraksi. Beberapa pekerjaan akan hilang, tetapi yang lain akan muncul.

Jumat, 28 Maret 2025 | 14:58 WIB

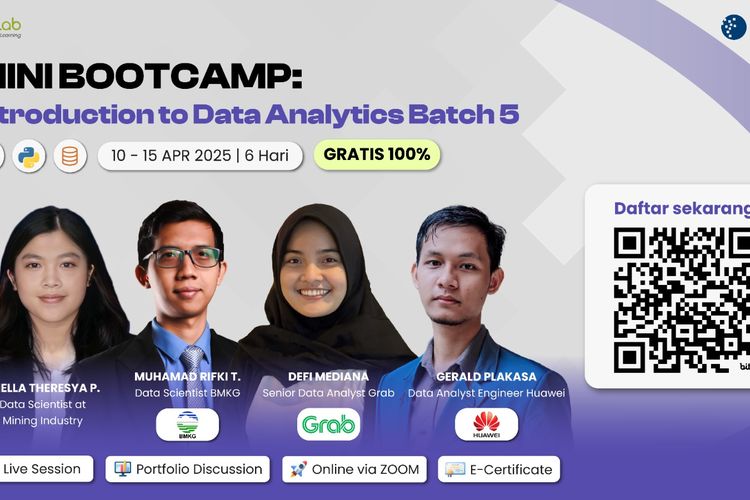

Pelatihan data analitik ini dirancang untuk pemula yang ingin mulai memahami dasar-dasar data science.

Selasa, 25 Maret 2025 | 12:50 WIB

Bulan Ramadan identik dengan peningkatan aktivitas belanja. Bagi pelaku bisnis, coba strategi flash sale agar jualan kamu makin untung selama Ramadan.

Senin, 24 Maret 2025 | 14:10 WIB

Berikut beberapa tips mudik hemat buat kamu yang merantau:

Selasa, 11 Maret 2025 | 17:27 WIB

Apa saja situsnya? Berikut situs yang bekerjasama dengan Direktorat Jendral Pajak untuk lapor SPT dan pajak online.

Jumat, 7 Maret 2025 | 11:00 WIB

Bayangkan kamu sedang mencari dokumen lama di tumpukan folder kerja yang penuh. DeepSeek membantu menemukan dokumen yang kamu butuhkan dengan cepat dan akurat.

Senin, 17 Februari 2025 | 12:35 WIB

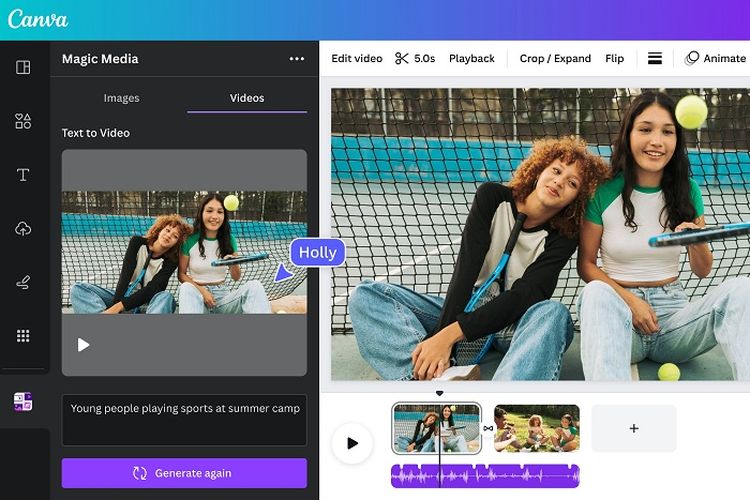

Ingin tahu apa tools AI yang banyak digunakan oleh para pebisnis dan kreator? Berikut peringkat AI terpopuler tahun 2024 dan apa yang menjadi keandalannya.

Rabu, 18 Desember 2024 | 17:01 WIB

Lelang tanaman hias sendiri merupakan rangkaian program dari FLOII Expo 2024 sejak pertama kali diadakan. Acara ini selalu memikat para kolektor dan pecinta tanaman hias dari dalam maupun luar negeri.

Rabu, 11 Desember 2024 | 10:49 WIB

Mengusung tema "Evolutionary & Revolutionary Elegance: The Beauty of Genetic Diversity in Floriculture", FLOII Expo 2024 dibuka secara langsung oleh Wakil Menteri Pertanian Republik Indonesia, Sudaryono. Turut hadir pula Direktur Buah dan Florikultur

Jumat, 6 Desember 2024 | 16:03 WIB

Berikut manfaat Fitur Gemini pada Youtube:

Selasa, 29 Oktober 2024 | 17:26 WIB

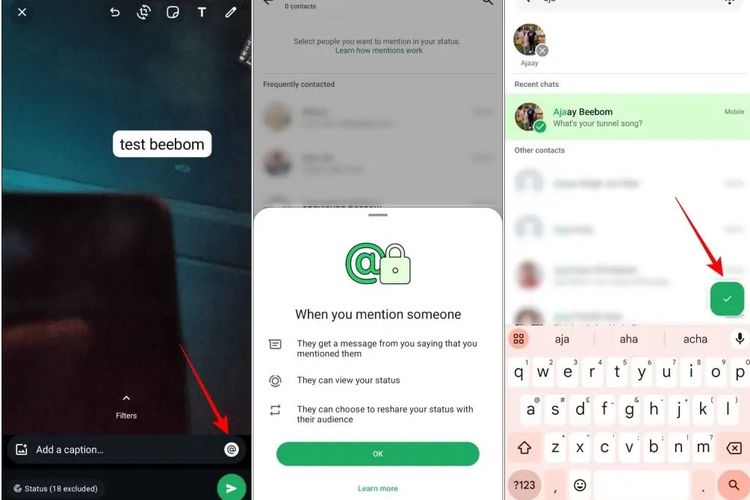

Berikut step by step buat mention temanmu di status:

Jumat, 25 Oktober 2024 | 11:57 WIB

Data Science adalah bidang ilmu yang memadukan statistik, matematika, dan ilmu komputer untuk mengolah serta menganalisis data dalam jumlah besar. Tujuan utama Data Science adalah mendapatkan wawasan yang dapat membantu perusahaan dalam pengambilan k

Kamis, 24 Oktober 2024 | 15:51 WIB